Argentina 2001 vs España 2011

Financial Times. 10/02/2010: "Si los países europeos "periféricos" eligen una aproximación keynesiana para salir de la crisis, serán masacrados por los mercados."

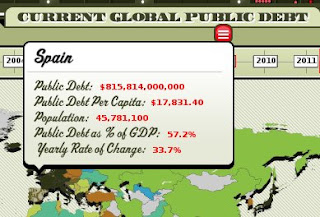

La trampa Moneda-Crecimiento-Deuda en España

España está pillada de lleno en lo que los economistas llaman la trampa "moneda-crecimiento-deuda”, un fenómeno que ya empieza a ser un clásico de la globalización financiera.

Familias, empresas y estados son tentados con el señuelo engañoso de condiciones inmejorables de financiación. Se organizan explosivas burbujas financieras aquí y allá con booms espectaculares de las bolsas donde unos pocos iniciados obtienen ganancias espectaculares. Cuando las burbujas estallan el FMI se encarga de proteger la retirada a tiempo de los principales agentes que incluso sacan buenos réditos especulando a la baja.

La hoja de ruta empezó tras la crisis del petróleo poniendo en la mesa de juego los petrodólares reciclados y los fondos de pensiones. Los países en desarrollo se convirtieron de golpe en países "emergentes" y empezaron a sucederse burbujas por todo el planeta dejando una estela de miseria y perplejidad tras los ineludibles cracs. Finalmente han sido los propios países desarrollados los que han acabado siendo pasto de la globalización financiera.

España abandonó su moneda y cedió su instrumental de política monetaria al Banco Central Europeo. Desde el 2002 el euro sustituyó totalmente a la peseta. La fortaleza del euro ha ido en detrimento de la capacidad exportadora española, sin embargo la confianza en la estabilidad monetaria y los bajos tipos de interés en la zona generaron una entrada neta de capitales en el tropel especulativo inmobiliario de la última burbuja que revitalizaron el crecimiento del PIB al tiempo que aumentaba el déficit comercial y se disparaba endeudamiento exterior hasta cotas estratosféricas.

El equivalente a la caída de las exportaciones (materias primas) argentinas a finales de los 90 ha sido en España el batacazo inmobiliario, la depresión y la caída subsiguiente de los ingresos por turismo. Como en el caso argentino los inversores están ya formando enjambres, virtuales nubes de langostas, especulando con una posible bancarrota española. La Comisión, en funciones de FMI, está condicionado el mantenimiento del suministro del suero crediticio para mantener con vida a la torpedeada economía española a una "devaluación interna" (drásticos recortes del gasto público, devaluación del sistema de pensiones, devaluación de la seguridad social y de la sanidad pública, devaluación de la educación pública, anorexia del sector público y dosis letales de flexibilización laboral, ...).

Tal como viene operando la trampa MCD, mientras se mantenga inamovible el cerrojo monetario (la permanencia en el €), decrecimiento y endeudamiento se retroalimentan. La magnitud de la crisis global ha precipitado hacia la trampa a diversos países europeos de la zona euro (PIIGS) y amenaza muchos más. Grecia, el peón a sacrificar, está sirviendo de conejillo de indias para experimentar una medicina cuyos efectos secundarios podrían afectar la continuidad del euro en su conjunto. El paciente principal sin embargo, en la salita de espera, es España. Las desreguladas instituciones financieras siguen amplificando la magnitud de las crisis apostando a la baja en macro operaciones encubiertas fuera de todo control.

Se trata de una espiral en la que los inversores se lanzan sobre los bonos de los países centrales (Alemania, Francia, Holanda, ...) huyendo de la comprometida deuda de los países de la periferia que ven como se disparan sus costes financieros hasta niveles inaceptables que no hacen más que empeorar su ya difícil situación financiera.

Las multinacionales empiezan a contemplar la alternativa de una euro-Europa reducida a los pocos países que aún sean capaces de mantenerse en la ratio déficit/PIB permitida.

Todo apunta a que con un endeudamiento (privado + público) de merecido podium mundial, un sistema financiero plagado de cajas zombi en la UVI pública, cerca de 5 millones de parados y la economía sumergiéndose en picado, la "devaluación interna" se traduzca, como en el caso argentino, en menos demanda, menos consumo y menos ingresos por impuestos. A medida que vayan venciendo los términos de las obligaciones privadas (bancos y cajas) y públicas (estado, autonomías) y con "los mercados" huyendo de cualquier clase de papel ibérico, las desfondadas administraciones central y autonómicas no tendrán otra manera de seguir pagando sus gastos corrientes que emitiendo monedas ad-hoc como en la época de la guerra civil. Los “patacones” de Buenos Aires podrían muy bien traducirse en “barcinones” para una de las nuevas veguerías proyectadas en la hiper-endeudada Cataluña.

El corralito español

La expulsión de los PIIGS de la zona euro seguramente se producirá por sorpresa y de forma conjunta pare evitar un pánico bancario. El factor sorpresa (sin previo aviso excepto para los ricos con buenos contactos) es clave en una operación de este tipo. Un día nos levantaremos de la cama con la noticia de que a última hora del día anterior el euro dejó de ser la moneda del Reino de España y los depósitos bancarios quedarán bloqueados para convertirse en pesetas al cambio que decidan las autoridades. En un santiamén el valor de los ahorros de los incautos depositantes sufrirá un recorte drástico e irrecuperable.

España después del corralito

Argentina se libró finalmente de la trampa porqué renunció a la paridad con el dólar y la burbuja inmobiliaria relanzó la demanda mundial de materias primas. No parece que vaya a ser este el caso para España a medida que se profundiza y generaliza la 3ª Gran Depresión. La recuperación de la experiencia traumática argentina no tendrá un equivalente a corto o medio plazo en la península Ibérica.

Los estados desfondados por los rescates de la crisis bancaria y el descalabro económico subsiguiente se ven sometidos ahora al chantaje financiero de la economía casino. Se trata de una estrategia de choque para imponer drásticos programas de desmantelamiento en pública subasta del Estado social de un amplitud aún no vista en el norte desarrollado. Se trata de convertir a los PIIGS y a los países del Este europeo en economías "de peaje" donde habrá que pagar por usar una carretera, ir al CAP, llevar los hijos al cole o tener vigilancia en tu calle. Una estrategia capitalista de choque que se va a imponer implacablemente en tanto no encuentre una respuesta socialista de choque.

La trampa Moneda-Crecimiento-Deuda en Argentina

Durante los años 90 Argentina, el alumno más fiel y mimado del FMI, experimentaba un "milagro económico". Los inversores extranjeros invirtieron miles de millones de dólares en el país, la inflación era inferior a la de los EEUU y el país registraba uno de los crecimientos más altos de América Latina.

En dos años la economía argentina se hundió. La crisis afectó a todos los niveles de la sociedad con una pauperación en masa relámpago.

Cronología

1989. Menem es elegido presidente y nombra a Domingo Carvallo como ministro de economía. Se lanza un programa de ajuste estructural que incluye una reforma impositiva en favor de los ricos, la privatización de lo mejor del sector público, liberalización del comercio exterior, desregulación en todos los ámbitos y una paridad fija del peso argentino respecto al dólar.

1 de abril de 1991. El Congreso argentino aprueba la Ley de Convertibilidad garantizando la conversión peso-dólar de 1 a 1. Cada peso en circulación estaría basado en un dólar y la política monetaria quedaba supeditada a esta ley.

1991-1994. Argentina registra un fuerte crecimiento económico.

1995. La crisis financiera mexicana y la devaluación de diciembre de 1994 del peso mexicano lleva a un pánico financiero y una retirada masiva de fondos de los países emergentes (efecto Tequila). El PIB argentino cae (- 2,8%)

1996-97. Argentina vuelve a crecer expectacularmente (5,5% en 1996, 8,1% en 1997) pero el déficit comercial y el endeudamiento se disparan.

1998. En la estela de la crisis asiática de 1997, crisis financiera en Rusia y Brasil. Argentina entra en recesión en el tercer cuatrimestre. El paro se dispara.

Enero de 1999. Brasil devalúa su moneda afectando de lleno a las exportaciones argentinas (la exportación a su vecino representa más del 30%)

Septiembre de 1999. El Congreso argentino aprueba la Ley de Responsabilidad Fiscal, que plantea una gran reducción del gasto público, tanto a nivel federal como provincial.

Diciembre de 1999. De la Rua pide ayuda al FMI.

Marzo de 2000. El FMI acuerda la concesión de un préstamo de 7,200 millones de $ condicionado a un estricto ajuste fiscal.

10 de mayo de 2000. El FMI recomienda un recorte drástico del gasto público. El gobierno anuncia un recorte del gasto público de mil millones de dólares con la esperanza de que la "responsabilidad fiscal" devolverá la confianza de los inversores. El ajuste consiste principalmente en recortes y retrasos en las pensiones y en los sueldos de los funcionarios y la anulación de los subsidios por desempleo. El PIB del 2000 cae un 5%.

Muchos analistas atribuyen la severidad de la crisis a que el gobierno, aleccionado por el FMI, evitó abandonar la paridad con el dólar hasta que ya fue demasiado tarde.

Marzo de 2001. Domingo Cavallo, el ministro de Menem que diseñó la paridad con el dólar, vuelve a ocupar la cartera de economía. Se procede a una reestructuración de la deuda externa cambiando deuda a corto por deuda a largo a interés más alto. Cavallo no duda en saquear el fondo de pensiones públicas para pagar un vencimiento de 3.500 millones de deuda.

Julio de 2001. Cavallo anuncia un plan de déficit cero. Los sindicatos convocan una huelga general. El congreso aprueba la "Ley de déficit cero" y el FMI acuerda un nuevo préstamo que desaparece casi inmediatamente fugándose hacia paraísos fiscales.

Octubre de 1001. Los inversores se niegan a refinanciar la deuda pública. Las administraciones locales y el mismo gobierno central empiezan a emitir pseudo-moneda (Lecop, Patacones, Porteno, Quebracho, ....). Se trata de títulos de deuda pública emitidos a nominales pequeños que se usan para pagar a los funcionarios y para las transacciones corrientes.

Octubre de 1001. Los inversores se niegan a refinanciar la deuda pública. Las administraciones locales y el mismo gobierno central empiezan a emitir pseudo-moneda (Lecop, Patacones, Porteno, Quebracho, ....). Se trata de títulos de deuda pública emitidos a nominales pequeños que se usan para pagar a los funcionarios y para las transacciones corrientes.Noviembre de 2001. Argentina propone una nueva reestructuración de su deuda que implica en realidad una suspensión de pagos. Retiradas masivas de depósitos de los bancos. Las reservas en el Banco Central disminuyen en 2.000 millones en un solo día. De la Rua impone la limitación de retirar un máximo de 1000 $ al mes (corralito).

Diciembre de 2001. Argentina se declaró en bancarrota el día 7. El paro llegaba al 18%. Los sindicatos declaran la 8ª huelga general desde 1999 para el día 13. Asaltos a supermercados. Continuos levantamientos populares en muchas ciudades (28 muertos). El gobierno declaró el Estado de Sitio. Domingo Cavallo dimitió. La crisis política acabó con tres presidente en un mes. El FOREX cerró durante tres semanas.

Los efectos de la trampa MCD

Técnicamente los economistas afirman que la economía argentina estaba deslizándose hacia una trampa "Moneda-Crecimiento-Deuda" a finales de los 90. El tipo de cambio sobrevaluado impide las exportaciones, la economía se estanca. Si Argentina abandonara la paridad con respecto al dólar sufriría represalias financieras con retiradas masivas de fondos. La caída del PIB provoca el crecimiento de la deuda. Si se reduce el gasto público para disminuir la deuda se frena más el crecimiento. Es como un inestable taburete de tres patas; recortas una para equilibrarlo y se desequilibra por el otro lado.

El boom de la economía argentina

La relación fija entre el peso y el $ favoreció la entrada de capital extranjero. El PIB aumentó (de una media del - 0,7% entre 1980-1990 a un media del 4,7% entre 1991-99). La inflación quedó contenida (4% a partir de 1994, 1% a partir de 1996) y se produjo una notable caída de los tipos de interés internos que, no obstante, siguieron siendo mayores que los intenacionales, atrayendo así entradas de fondos (entre 1994-2000, LIBOR 5-6%, tipo de interés argentino 8-12%).

La apertura financiera fue total tras la supresión de las restricciones a la movilidad del capital y la supresión de las restricciones a la penetración de la banca extranjera. Se permitió la libre emisión bancaria de títulos negociables en moneda extranjera, supresión de las trabas a la entrada de capital extranjero en compañías de seguros y fondos de pensiones. La masiva privatización de empresas estatales (el gobierno ingresó 16,000 millones de $ entre 1991 y 1998) y la misma liberalización del sistema financiero favoreció la entrada de un considerable volumen de inversión directa atraída por las jugosas oportunidades a precios de saldo. La disparidad en los tipos de interés atrajo inversiones en cartera (aprovechar la revalorización de la bolsa y préstamos bancarios).

El régimen monetario y la apertura financiera explicarían no sólo la crisis sino también el crecimiento espectacular a partir de l991. Argentina se convirtió en el alumno predilecto del FMI, el mejor solista de la globalización bajo la experta batuta del FMI.

Las entradas netas de capital pasaron de un montante de 6.402 millones de $ en 1992 a 10.449 millones en 1998. La financiación externa neta pasó del -3,1% del PIB en 1990 al 2,1% del PIB en 1995 y al 5,9% en 1998. Estas entradas de capital ( 170.000 millones entre 1992 y 1998) contribuyeron a la revalorización de la moneda argentina y a la acumulación de deuda externa (61.337 millones de $ en 1991 - un 26% del PIB - , 141.371 millones de $ en 1998 - un 51,1% del PIB - ).

El crac de la economía argentina

El deterioro de la competitividad comercial debido a la apreciación de la moneda junto con el descenso del precio de las materias primas (en 1999, el 68,3$ de las exportaciones argentinas eran materias primas y derivados) hizo entrar la economía en recesión mientras se disparaba el déficit de la balanza por cuenta corriente (exportaciones menos importaciones y pagos por intereses).

El parón del crecimiento, el desequilibrio en la balanza de pagos y el aumento de la deuda externa provocaron la desconfianza de los inversores. Como en el caso de la crisis asiática, un enjambre cada vez más voluminoso de inversores empezaron a apostar por la quiebra del Estado Argentino mientras que se producía una fuerte fuga de capitales y se hacía imposible refinanciar la deuda externa. La suspensión de pagos estaba cantada. Falto de ingresos el gobierno y las administraciones locales se vieron en la necesidad de emitir pseudo-moneda para pagar sus gastos corrientes y los sueldos de sus funcionarios. (Patacones en Buenos Aires, Lecor en Córdoba, Petrom en Mendoza, ...)

Los recortes del gasto público y las medidas de flexibilizacion laboral (Ley de responsabilidad fiscal y Ley de déficit cero, ...) no hicieron más que acentuar la recesión aumentando el paro y disminuyendo los ingresos fiscales. El PIB acumulaba una caída del 10% a finales del 2002.

El corralito argentino

Cuando finalmente se declaró la suspensión de pagos el pánico se apoderó de los depositantes previendo un cambio en la política monetaria y se lanzaron en tropel a sacar sus depósitos en dólares de los bancos (unos bancos que, como en el caso español, estaban teóricamente bien supervisados y capitalizados). El gobierno declaró “el corralito” (máximo 250 $/semana) para evitar la fuga de capitales. Finalmente se abandonaría la paridad con el dólar dejando flotar al peso que a las pocas semanas cotizaba a 2,4 pesos/dólar. Los pequeños ahorradores experimentaron una masiva destrucción de sus derechos de propiedad al ser obligados a convertir sus secuestrados depósitos en dólares a pesos devaluados.

La recuperación

Cuando Kirchner ganó las elecciones a la presidencia en 2003, heredaba un país devastado. Reunió a los acreedores del país y les propuso pagar solamente entre un 25 y un 30% de lo adeudado. O aceptaban reestructurar la deuda según estas condiciones o seguirían sin cobrar un dólar. A regañadientes los tenedores de bonos argentinos, después de patalear en las oficinas del FMI, acabaron doblegándose a la propuesta. Esto permitió dedicar fondos a la recuperación económica. Argentina fue borrada como indeseable por los mercados financieros internacionales, sin embargo a partir de este momento empezó una recuperación económica que le permitió pagar sin atosigamiento la totalidad de su deuda al FMI en 2005 (y el espaldarazo financiero que representó la compra por parte de Venezuela de 2.400 millones de dólares en bonos argentinos)

Argentina creció a un ritmo del 10% anual desde 2004 a 2008 aprovechando la subida del precio mundial de las materias primas, pero una razón fundamental del crecimiento fue que los recursos financieros fueron invertidos en la economía en lugar de pagar los servicios de la deuda. El peso argentino quedó desligado del dólar. Se establecieron controles sobre los precios internos, tasas sobre las importaciones y exportaciones, topes sobre los beneficios de las empresas, crecimiento en el gasto público, etc. Se rechazó de plano la entrada en la Zona de Libre Cambio de las Américas, impulsada por Washington y que hubiera precipitado a las economías sudamericanas hacia el abismo criminal en el que se devana el fallido estado de México tras su pertenencia a la zona de librecambio con EEUU y Canadá.

Argentina paso de ser el mejor alumno del neoliberalismo a ser la bestia negra que fomenta los "default" (suspensiones de pagos soberanas), los controles de capitales, las empresas dirigidas por los propios trabajadores, ...

Nordelta

Pero Argentina ya no es lo que era. "La recuperación" ha ido en beneficio de los cada vez más ricos que han decidido irse a vivir a Nordelta, una ciudad segura, privado-vigilada, vallada y alambrada, con escuelas y hospitales de lujo, ciudad de ensueño exclusiva para ricos evasores fiscales que se expatrian de la Argentina que explotan y sólo pagan contribuciones a su municipio privado.

Links:

Tom Lewis: Argentina's revolt

A. de la Torre, ... : Argentina's Financial Crisis. EL Yeyati, SL Schmukler - unpublished, World Bank, 2002 - econ.umn.edu

Pablo Bustelo: Los orígenes de la crisis financiera de Argentina. Una comparación con las crisis asiáticas. (pdf en internet)